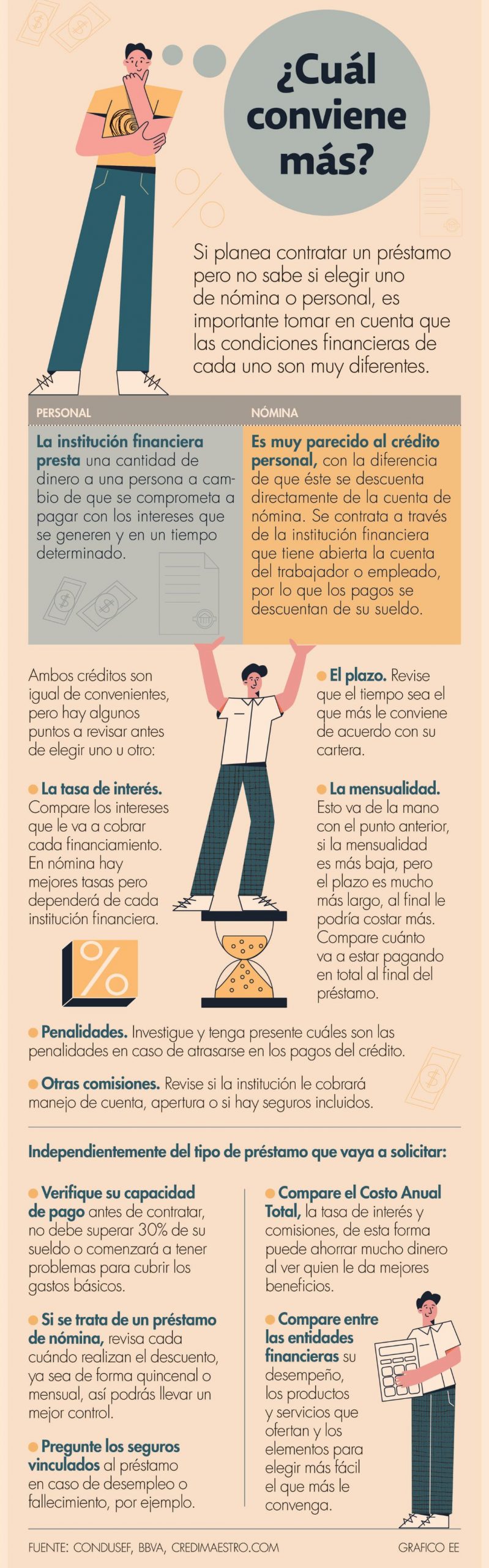

Personal o de nómina: revise que crédito le conviene más

Aunque ambos resultan útiles para cubrir cualquier necesidad, la realidad es que existen diferencias entre ellos.

Durante estas fechas en que se realizan muchos gastos, seguramente se puede pensar en la opción de pedir un préstamo para enfrentar tantas compras propias de las festividades decembrinas y las múltiples ofertas que surgen.

Al buscar un financiamiento en el mercado, la pregunta puede ser cuál y con qué institución conviene más de acuerdo con las necesidades que se tengan y la capacidad de pago para enfrentar este compromiso.

Los créditos de nómina y personales son dos productos que existen y que pueden usarse para cualquier objetivo que el solicitante requiera.

Aunque estos tipos de financiamiento resultan muy útiles para cubrir cualquier meta por igual, la realidad es que existen claras diferencias entre cada uno, las cuales es importante conocer antes de decidir cuál es el mejor para su bolsillo.

¿Nómina o Personal?

De acuerdo con BBVA, la diferencia más notable es que, en la modalidad de nómina, los usuarios tienen la facilidad de que las mensualidades se descuentan directamente de la cuenta en donde reciben su salario, lo que ayuda a prevenir retrasos en los pagos y malas notas en el historial crediticio.

Mientras que en el crédito personal es aquel en el que la institución financiera presta una cantidad determinada pero el cliente no se compromete a que se le descuente de su cuenta de nómina.

Si bien para ambos préstamos es requisito contar con un buen historial crediticio y capacidad de pago, para el de nómina además es necesario que el solicitante tenga al menos tres meses en su empleo actual y haber recibido el pago de su nómina durante al menos un mes.

Una desventaja de los créditos de nómina es que si no cuenta con ingresos fijos, no puede aplicar para este crédito; debido a que la nómina es la garantía para otorgar el préstamo, por ello debe mostrar su estado de cuenta de los últimos meses o bien, sus talones de pago.

Mientras que una desventaja de los créditos personales es que la tasa de interés promedio puede ser de 35% y en algunos el interés alcanza 102%, por lo que siempre es mejor comparar entre instituciones financieras.

La mejor opción

Cuestionado sobre cuál crédito conviene más, Dante Teytud, director comercial de Credifiel señaló que, de ser posible, es mejor solicitar uno de nómina ya que además de que se quita problemas como atrasarse en los pagos, es una garantía para la institución financiera que el solicitante pagará, pues se le descontará de su salario.

En tanto, Claudia Yan Valenzuela, directora general de la plataforma financiera Laffy, explicó que el crédito personal suele ser más caro porque tiene un riesgo más alto; mientras que en un préstamo de nómina, al estar ligado al salario del trabajador, el riesgo baja y al comparar las tasas suele ser más barato.

Ambos especialistas coincidieron que, independientemente de cualquier tipo de financiamiento a solicitar, se deben revisar los intereses, los plazos de pago, las penalizaciones por un pago atrasado o bien por adelantado, así como investigar que se trata de una entidad regulada y supervisada por Condusef.

La directora de Laffy indicó que otro punto por revisar es si la institución financiera cobra alguna comisión como puede ser por apertura o alguna otra.

Enfatizó que si se piensa pedir un préstamo, lo mejor es que la deuda no rebase 30% de los ingresos mensuales para no caer en un problema financiero y 70% restante permita enfrentar los gastos diarios y primarios.

Una parte importante es saber para qué lo quiere y destinarlo a ese rubro. El estipular y definir para que lo requiere permite más claridad y ayuda mucho para que el usuario lo gaste realmente en eso y no pida de más”, explicó.

Presupuesto y lista de regalos

Si está pensando pedir un crédito para afrontar gastos como la cena de Navidad, los regalos o las vacaciones; los expertos recomiendan hacer una lista y un presupuesto de cuánto se planea gastar en cada rubro, de esta forma se llevará un mejor control y registro de cada desembolso.

Para el director de Credifiel, lo mejor es ser previsor y recomendó que si se va a recurrir a este tipo de préstamos usar uno a la vez, a fin de tener mejor visualizado ese gasto así como la forma en que se va a pagar.

“Es aconsejable solamente utilizar algo: si va a ser un plástico, solo usarlo o, de lo contrario, obtener un crédito. No es recomendable usar dinero de todos lados porque se convierte en una bola de nieve”, advirtió el especialista.